在筹划了近11个月的时间之后,紫光学大2月17日晚间公告宣布将终止购买天山铝业100%股权的重组上市计划。这也代表着新疆生产建设兵团第八师天山铝业股份有限公司(以下简称“天山铝业”)236亿元借壳上市梦告吹!

01、作价236亿元借壳

天山铝业主营业务为原铝、预焙阳极、高纯铝、氧化铝以及铝深加工产品与材料的生产和销售,截止目前已建成年产能120万吨原铝生产线,配套建有6台350MW发电机组和年产能30万吨预焙阳极生产线。同时,天山铝业在江苏江阴建有年产5万吨铝深加工基地,正在新疆石河子建设6万吨高纯铝生产线,正在广西靖西建设80万吨的氧化铝生产线。截至2017年12月,天山铝业原铝单厂产能排名全国第二,总产能位列全国前十、新疆第二。

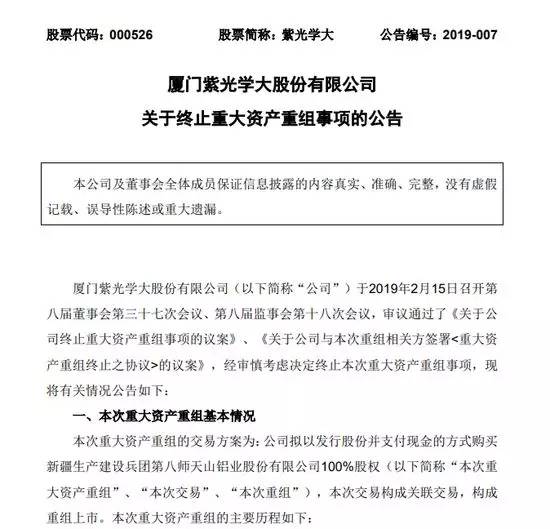

公开信息显示,紫光学大在2018年3月21日发布重大资产重组停牌公告,公司拟购买天山铝业100%股权,构成重组上市。2018年9月14日晚,紫光学大公布重组预案,拟购买的天山铝业100%股权的初步作价为236亿元。交易完成后,天山铝业将借壳紫光学大实现上市,紫光学大控股股东将变更为锦隆能源。交易完成后,上市公司将转型为具有较完善的铝产业链一体化优势和较强能源优势的生产商。

根据《盈利预测补偿协议》,天山铝业全体股东承诺2018年度、2019年度和2020年度标的公司实现的扣除非经常性损益后归属于母公司所有者的净利润分别为不低于13.36亿元、18.54亿元和22.97亿元。

02、“不得人心”的借壳上市

天山铝业的借壳上市的消息公布后,似乎并没有得到市场投资者的认可。在2018年10月的重组媒体说明会上,中证中小投资者服务中心针对天山铝业预计收入的可实现性、在建项目对盈利预测的影响及承诺业绩增长的可实现性三方面提出了拷问。

值得注意的是,根据上市公司披露,天山铝业2018年上半年实现营业总收入106.92亿元,实现归母净利润4.80亿元,远不及承诺的2018年归母净利润的一半。

此次交易中天山铝业236亿元的对价,与市值相仿的同类企业中国铝业、南山铝业和云铝股份等公司的市盈率和市净率对比,发现收购标的虽未上市,但其估值已经与这些上市公司看齐。尽管考虑到天山铝业未来的业绩承诺有较高成长性,但超过同行约一倍的市净率,也反映出此次收购的溢价明显偏多,其合理性也有待进一步说明。

除此之外,2016年11月份至2017年8月份之间,天山铝业被石河子市环保局下发了8次处罚决定,违法类型包括违法排放污染物、倾倒固体废物等。投资者表示,“传统矿业企业面临环保压力,根据相关规定,公司在最近36个月内存在违反环保法律、行政法规或规章,受到行政处罚且情节严重或者受到刑事处罚的,不得IPO。”

03、戛然而止,借壳梦碎

重组方案发布并复牌后,紫光学大遭遇股东“用脚投票”,公司股价连续四个跌停,最低曾跌至16.90元,最新股价为19.69元。此后,紫光学大收到交易所问询函,并召开重大资产重组媒体说明会。公司还根据回复意见对本次重大资产重组预案进行了修订。然而历经跨年,本次重组计划仍然以失败告终。

2019年2月17日晚,紫光学大宣布终止重大资产重组事项。终止的原因包括,由于此次重大资产重组推进期间宏观经济环境及国内外资本市场情况发生较大的变化,公司及相关方就本次重大资产重组情况进行了论证谈判,认为继续推进此次重组无法达到双方预期,若继续推进存在较大的风险和不确定性。为维护公司及全体股东尤其是中小股东的利益,经公司董事会审慎研究,决定终止本次重大资产重组事项。

紫光学大将于2019年2月20日(星期三)15:00-16:00召开说明会对终止此次重大资产重组的相关情况向投资者作出说明。

借壳上市失败的天山铝业将何去何从,市场也只能拭目以待了。

采编 | 邱丹丹

- 还没有人评论,欢迎说说您的想法!

长沙市工商行政管理局

长沙市工商行政管理局